ПІТ 37: що це, як розрахувати ПІТ 37

У цій статті ми поглибимо ваше розуміння ПІТ 37 у Польщі – ключової податкової декларації, яка стосується багатьох українців, що працюють або проживають у Польщі. Ми детально розглянемо, як правильно розрахувати податок ПІТ 37, з акцентом на можливості для сімей з дітьми, і надамо інструкцію по його заповненню. Дізнайтесь, як коректно заповнити форму ПІТ 37, аби не лише відповідати всім вимогам податкової служби, але й оптимізувати свої податкові виплати. Окрім цього, ми розберемо приклад заповнення для українців та інших іноземців, що дозволить вам зрозуміти, як максимізувати можливе повернення коштів від держави.

ЗМІСТ

- PIT у Польщі: що це таке і навіщо він потрібний?

- PIT-11 та PIT-37: що містять, у чому відмінності?

- Як працівник отримує ПІТ-11?

- Чи можна отримати PIT-11 електронною поштою?

- Як виглядає та що містить?

- Які податки сплачують у Польщі із зарплати?

- Кому не потрібно заповнювати PIT-37?

- Як перевірити PIT-11 та сформовану за ним декларацію PIT-37?

- Як розрахувати ПІТ 37 в ручному режимі

- Подання декларації PIT-37 та повернення податку для іноземців

- Особиста доставка

- Подача онлайн

- Який податок можна повернути?

- Особливості спільного розрахунку з чоловіком (дружиною) та дітьми

- Як порахувати ПІТ-37 для подружжя

- Подання декларації разом із дитиною

- Відповідальність за неподання або несвоєчасне подання

- Чи можуть покарати працівника, якщо роботодавець не подав за нього декларацію?

- Хто має подавати PIT-37?

- Калькулятор розрахунку прибуткового податку на прибуток

- Як виглядає декларація PIT-37 у 2024 році?

- Інструкція щодо заповнення PIT-37 від Мінфіну Польщі

- Поширені запитання

Що таке ПІТ 37 у Польщі: що це і навіщо потрібне?

Варто зразу нагади, тім хто не знав або забув. З лютого 2019 року більше НЕ потрібно подавати декларацію ПІТ 37 у ручному режимі. Тепер декларація формується автоматично, і переглянути інформацію можна в системі Twój e-PIT. Однак дана інформація може не включати всіх підстав для пільг та відрахувань, тоді необхідно оформити документ, що виконує корекцію.

Зробити це у системі Twój e-PIT, але є й альтернативні шляхи оформлення. Про них і йтиметься далі.

Абревіатура PIT зазвичай міститься у більшості податкових форм у Польщі.

Їх різновиди визначаються цифровими, іноді разом із літерними, позначеннями.

Наприклад, найпоширеніші це ПІТ 11, PIT-36, ПІТ 37 і т.д.

Існує безліч різновидів, що залежать від аспектів оподаткування. Ми розглядатимемо далі приклад найманого робітника-іноземця, який відпрацював у Польщі протягом 2023 року і подає декларацію у 2024-му. Тому два головні документи для нашого прикладу – це ПІТ-11 та ПІТ 37. Про ПІТ 11 ми детально розповідали у цьому матеріалі.

Перша складність полягає в тому, що форми документів змінюються практично щороку. Ми наводимо приклад документа для 2024 року, але актуальну версію формуляра потрібно перевіряти на сайті pit.pl .

ПІТ 11 та ПІТ 37: що містять, у чому їх відмінності?

ПІТ-11 – це податковий документ, що формується щорічно роботодавцем для працівника та податкових органів, якщо іншого не встановлено їх договірними взаємовідносинами. ПІТ 37 (найчастіше) заповнює і «подає» сам працівник (платник податків). Другий документ, нагадаємо, у більшості випадків формується автоматично, а основою для нього якраз і є поданий роботодавцем ПІТ 11. Простими словами, ПІТ 11 розраховує та надає роботодавець, на основі якого формується ПІТ 37.

В обох документах відображені доходи за минулий рік та виплачені податки. У зв’язку з цим і виникає часте запитання: тоді навіщо потрібні два документи?

Річ у тім, більшість податків у Польщі мають авансовий характер, тобто. нараховуються вперед, з потенційного доходу. Ці виплати і позначені роботодавцем у ПІТ-11. Документ, названий як ПІТ 37, включає реально отриманий дохід, а також відомості про податки, збори та обставини, що ведуть до пільг, відрахувань тощо.

Оформлення ПІТ 37 дозволяє перерахувати раніше сплачені податки і повернути надлишки працівнику-іноземцю.

На практиці: до 31 січня — передача до urzędu skarbowego (електронно), до 28/29 лютого — передача працівнику (за попередній рік). Якщо іноземець працював у кількох місцях, ПІТ-11 надається з кожного з них, і до ПІТ 37 вносяться значення всіх декларацій ПІТ 11.

Як чином працівник отримує ПІТ-11?

Після того як роботодавець надав декларацію у систему він також зобов’язаний надати екземпляр працівникові. Зробити це він зобов’язаний під підпис. Якщо трудові (або цивільно-правові) відносини продовжуються, документ може бути вручений навіть особисто.

Найбільш поширеною поки що формою отримання декларації іноземцями є поштове пересилання. У цьому випадку використовуються рекомендовані листи, а підпис при їх доставці рівносильний підпису в отриманні ПІТ 11.

Однак все частіше роботодавці воліють використовувати електронні способи пересилання, наприклад, електронною поштою. Наскільки це законно – розглянемо окремо.

Чи можна отримати ПІТ 11 електронною поштою?

Такий спосіб передачі декларації працівнику можливий. При цьому вимога про вручення під підпис зберігається. Як це виглядає практично? Тільки з використанням електронного підпису, який має бути в одержувача.

Підписати файл, що надійшов e-mail, м’яко кажучи, проблематично. Для цього повинні використовуватись спеціальні сервіси (наприклад, платформа SIGNIUS Professional). З їхньою допомогою роботодавець розміщує на серверах файл із декларацією, а працівникові відправляє посилання неї. Якщо ви намагаєтеся відкрити документ, з’явиться пропозиція підписати його цифровим підписом.

Тільки виконавши цю вимогу, буде встановлено, що декларацію передано працівникові під підпис. Просте пересилання файлу в електронному вигляді не вважатиметься виконанням обов’язків з боку роботодавця.

Слід зауважити, що вимога передати документ під підпис не виключає необхідності розміщення ПІТ-11 в інформаційній системі, де працівник може її побачити та перевірити. Використовувати чи ні факт невиконаних зобов’язань із боку роботодавця – вирішує працівник, з нюансів конкретної ситуації. Це може бути актуальним, наприклад, у випадках виявлення в майбутньому будь-яких помилок, щоб перекласти відповідальність за них на роботодавця. Проте здебільшого серйозних наслідків це не несе.

Як виглядає та що містить?

Зовнішній вигляд документа постійно змінюється, але основні його складові у переважній більшості випадків ідентичні. Наприклад, у 2024 році декларація мала такий вигляд:

Які податки мають сплачуватися у Польщі із зарплати?

Після набрання 2022 року чинності поправок до законів, об’єднаних у програму «Польський лад», податкова шкала виглядає так:

- До 30 000 злотих брутто на рік – не оподатковуються (звільнення від податку, якщо точно).

- До 120 000 злотих брутто на рік – 12%

- Понад 120 000 злотих на рік – 32% від величини, що перевищує 120000.

На 2025 рік ставки і пороги без змін: 12% до 120 000 зл, 32% від надлишку понад 120 000 зл; квота вільна — 30 000 зл. Місячна “квота зменшення податку” — 300 зл (3600 зл/рік).

Кому НЕ потрібно розраховувати ПІТ 37?

Перш ніж перейти до технології заповнення та передачі податкових декларацій, слід зазначити, що іноземці, які відпрацювали у звітному році менше 183 днів, внаслідок чого є нерезидентами Польщі, одержують від роботодавця декларацію форми IFT-1/IFT-1R.

Завантажити formularz do rozliczenia

Що ще варто знати:

- IFT-1/IFT-1R заповнює та передає податківцям роботодавець.

- Працівник-іноземець отримує копію документа (зазвичай поштою).

- Інших декларацій чи податкових повідомлень у Польщі іноземець не надає.

Існує велика кількість нюансів, пов’язаних із типом професій, видом виконуваних робіт та ін., які можуть вимагати іншого підходу до декларування податків. Такі аспекти слід уточнювати у місцевих податкових органах або у юриста трудового права.

Як перевірити ПІТ 37 на основі ПІТ 11?

Ще раз пригадаємо, що роботодавець формує у системі ПІТ-11, а працівник повинен перевірити вірність заповнення автоматично сформованого ПІТ 37. У разі виявлення помилок або неврахованих пільг подається коригуючий документ. Всі подробиці про перевірку ПІТ 11 через інтернет є в цьому матеріалі. Обов’язково ознайомтеся з ним, перш ніж читати далі.

Після впровадження автоматичного формування (заповнення) ПІТ 37, здебільшого ручне (зокрема і програмне) заповнення декларацій стало неактуальним. Однак у екстрених випадках старі методи ще можуть знадобитися. Тому ви можете далі дізнатися як розрахувати ПІТ 37 в ручному режимі, якщо воно вам цікаво або перейти до наступного розділу.

Як розрахувати ПІТ 37 в ручному режимі

Заповнити декларацію ПІТ 37 можна вручну (роздрукувати бланк і внести дані від руки), проте робити це рекомендується особам, які добре знаються на системі оподаткування Польщі. Решті радимо програмні методи декларування, про які і розповімо далі.

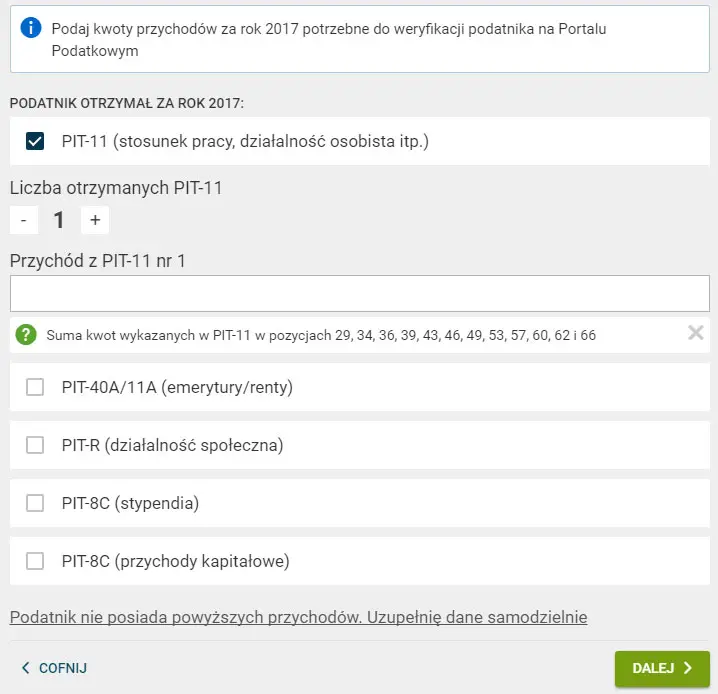

Подання декларації здійснюється до 30 квітня поточного року за відзвітований рік (минулий).

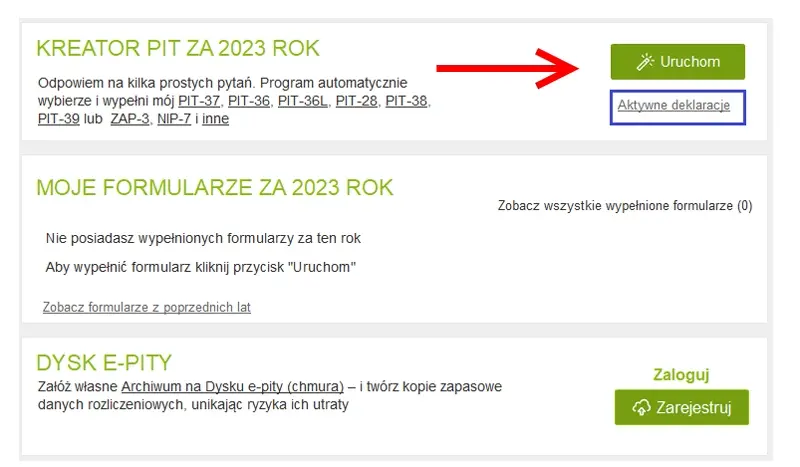

Для рорахунку ПІТ 37 ми використовуємо польський ресурс E-pity.pl та запропоновані ним інструменти. Зверніть увагу, що на першій сторінці порталу можна безкоштовно скачати програму для заповнення ПІТ 37 або заповнити формуляр онлайн. Другий спосіб і буде описаний нижче.

Якщо вами прийнято рішення завантажити програму, необхідно розуміти, що розповсюдженням ПЗ займається сайт, і всі питання щодо працездатності, безпеки та інших параметрів необхідно звертати до нього.

Крок 1. Rozliczenie (Розлічити ПІТ 37)

Переходимо в режим онлайн заповнення, для чого на вищезгаданому екрані вибираємо «uruchom PITy online» (нижній рядок в центрі).

Прийміть умови використання програмного забезпечення (натисніть на відповідну кнопку спливаючого повідомлення).

Крок 2. Режими заповнення

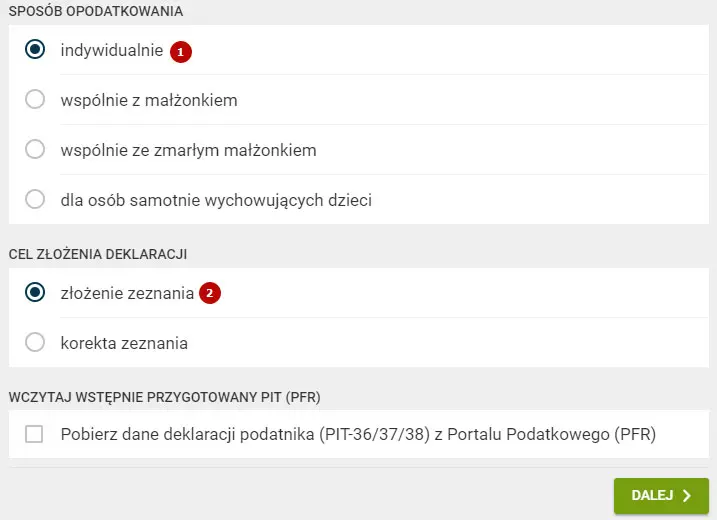

Вибираємо режим “Kreator”.

Далі в меню вибираємо :

- Sposób opodatkowania (тип, спосіб подання декларації): індивідуальний (indywidualnie), сімейний, з дітьми і т.д.

- Мета подання декларації. Там лише два пункти: «zlożenie zeznania» — якщо декларація подається вперше цього року. Якщо потрібно коригувати дані раніше, вибирайте другий пункт.

Про особливості сімейного оподаткування буде написано у відповідному пункті матеріалу. Для даного прикладу вибираємо індивідуальні (indywidualnie) і первинні (zlożenie) способи подачі.

Натискаємо «Dalej».

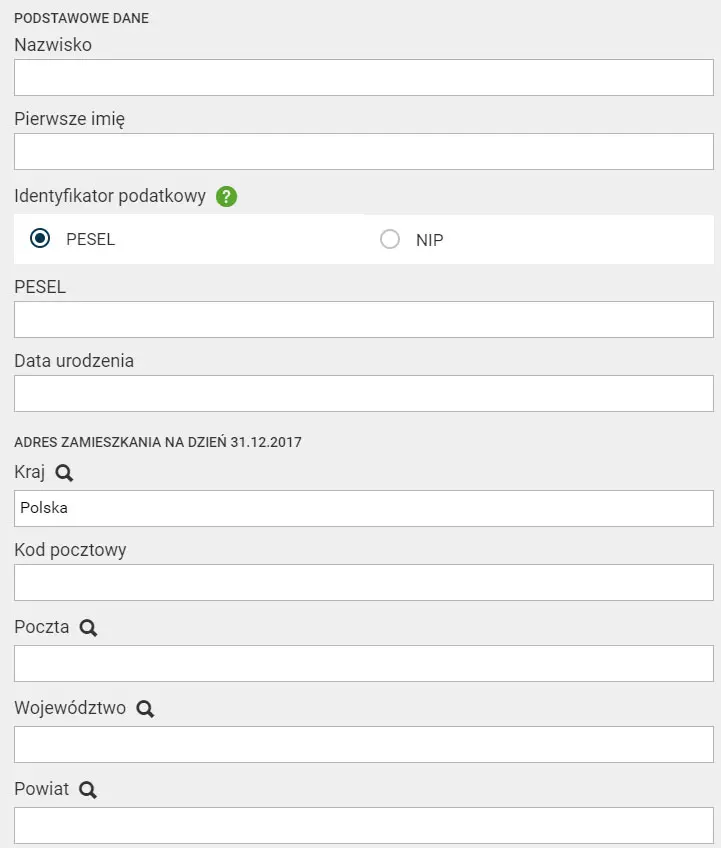

Крок 3. Особисті дані для українців

Беремо в руки ПІТ-11 і з точністю до кожного символу переносимо звідти особисті дані платника податків : прізвище, ім’я, PESEL (або NIP), дату народження.

Натискаємо “Далі”.

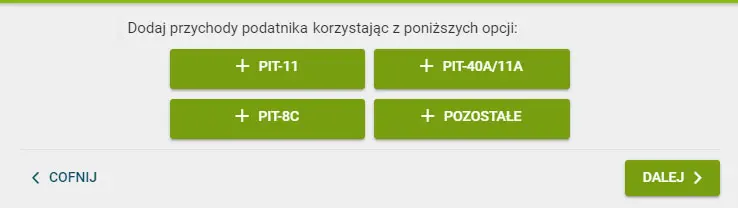

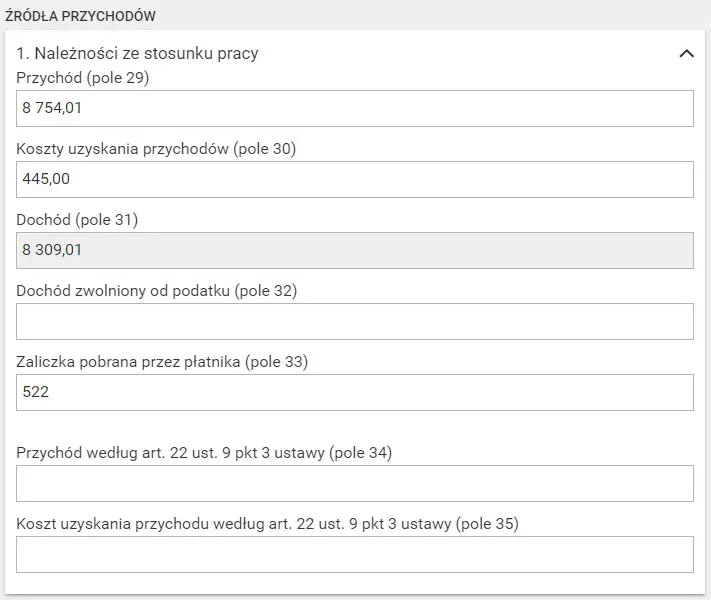

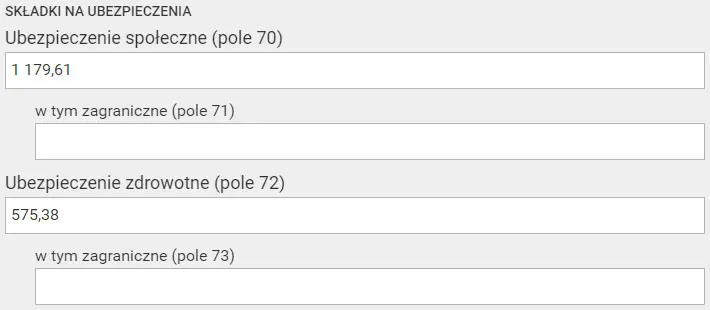

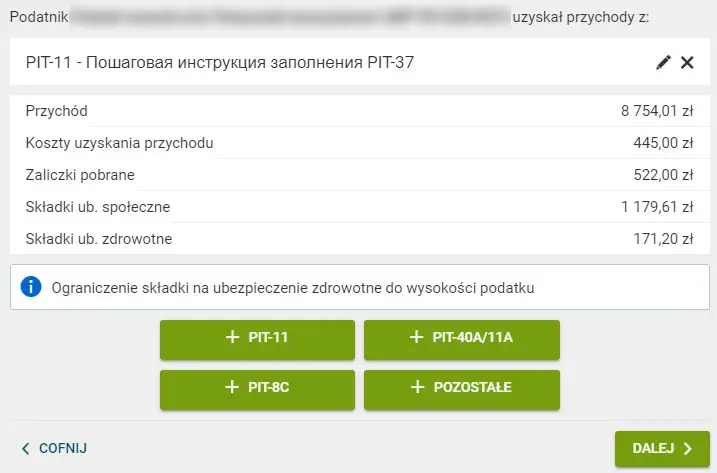

Крок 4. Податкові дані беремо з ПІТ-11

До цього пункту слід поставитися з підвищеною увагою. Для початку вибираємо основу для заповнення – у прикладі це ПІТ 11.

Фактично, сюди вносяться всі дані із декларації, яка на момент заповнення має вже бути на руках.

Вказуємо суми ПІТ-11 із зазначених пунктів.

Якщо місць роботи було кілька, вносимо все, додаючи рядки (натискаємо на значок “+”).

Тиснемо «Далі», чекаємо внесення даних. При заповненні майте на увазі:

- Якщо робота здійснювалася на підставі умови злеценя / умови о дзело, необхідно поставити позначку навпроти “nic nie zostalo zaznaczone”.

- При умові о праце заповнюється на основі Частини D ПІТ 11.

У разі помилок при заповненні на цьому етапі може знадобитися підтвердити деякі особисті дані. Доведеться внести інформацію про місце проживання тощо. Дані потрібно вносити актуальні до моменту 31 грудня звітного року.

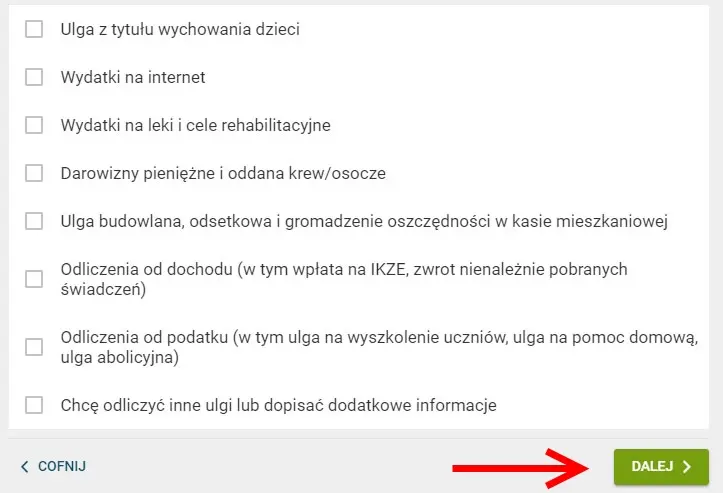

Крок 5. Хто має право на пільги?

Це один із найцікавіших кроків. Якщо жодних пільг, коригування та інше вам не належить, залиште цю сторінку не заповненою, натиснувши кнопку «Далі».

Однак у деяких випадках є можливість зменшити необхідні виплати (отримати коригувальні платежі). Крім уже виплачених зборів, зазначених у ПІТ-11, пільги надаються за :

- Донорство. За безоплатну здачу крові є податкові послаблення, проте їх обсяг необхідно уточнювати у місцевих організаціях, так як нерідко вони мають плаваючі значення.

- Пожертвування за костел. Залежно від розміру фінансового та іншого матеріального внеску для потреб костелів може бути призначено податкове відрахування. Обчислюється в індивідуальному порядку.

- Інтернет. Пільга за оплату доступу до Всесвітньої мережі нараховується за два роки поспіль використання Мережі.

- Реабілітація. Пільги за витрати на лікарську та іншу медичну реабілітацію як самого платника податків, так і осіб, які перебувають на його утриманні.

- Пільга за працевлаштування. Особи, які працевлаштовують інших, у т.ч. для «домашнього догляду», також мають можливості податкових відрахувань. Йдеться про часткову компенсацію виплат у ZUS за найнятих працівників.

- Перший будинок. Пільга за будівництво першого житла у Польщі. Існує можливість компенсації податків на будівельні матеріали, що використовуються.

- Закордонні доходи. Поширюється на резидентів Польщі, які одержали дохід за її межами. Йдеться про компенсацію податків, виплачених у країні отриманого доходу.

Для кожного з випадків знадобиться документ-підстава пільг. Перелік може змінюватись. Актуальні списки публікує безліч ресурсів, наприклад, подивитися діючі відрахування можна тут .

Податкові пільги на дітей

Цей тип податкових відрахувань вирішили винести у окремий пункт, так як він найбільш поширений та становить максимальний інтерес.

Пільга належить всім батькам, чиї діти не досягли 18-річного віку або віку 25 років, але досі перебувають на утриманні батька.

Для 1 дитини ліміти такі: 112 000 зл — якщо подаєте спільно як подружжя або ви самотній батько/мати; 56 000 зл — якщо не перебуваєте у шлюбі (і не як “самотній батько/мати”). Для 2+ дітей ліміт доходу не застосовується.

Орієнтовні пільги становлять :

| Кількість дітей | Сума компенсації на рік |

| 1-2 дитини | 1 112,04 злотих за кожного |

| 3 дітей | 1 112,04 злотих за перших двох дітей та 2 000,04 злотих за третього. |

| 4 дітей | За перших трьох аналогічно до попереднього пункту, за четвертого – 2 700 злотих |

| 5 і більше дітей | Четверо перших за аналогією з попереднім пунктом, далі по 2700 злотих за кожного наступного. |

Суми пільг можуть вираховувати щомісячно.

Всі ці дані вносяться на цьому етапі заповнення ПІТ 37, за наявності документів, що підтверджують право на пільги. У випадку дітей – це спеціальний додаток PIT-0, який буде запропоновано для заповнення.

Крок 6. Благодійність

Перейшовши до наступного екрану, платник податків отримає пропозицію зробити благодійний внесок у розмірі 1,5% нарахованих податків. На цьому етапі кожен приймає рішення самостійно.

Ми лише уточнимо, що якщо немає бажання жертвувати, то краще не обирати пункт Ні. У деяких випадках він платний. Просто натисніть кнопку “Далі”, не заповнюючи жодних полів.

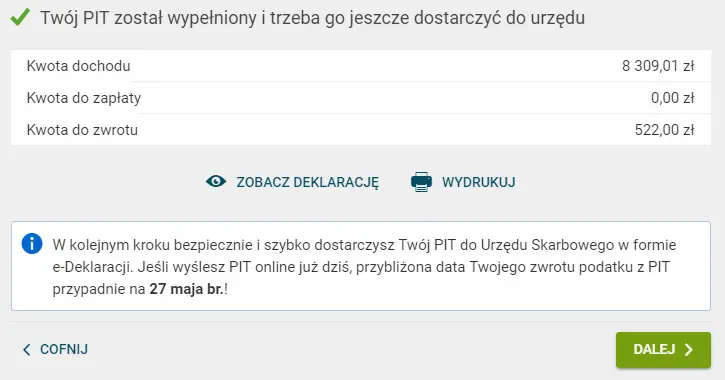

Крок 7. Завершальний

В принципі, основну роботу по заповненню виконано. Залишається лише вибір збереження у форматі *.pdf (кнопка «Zobacz deklarację» -> «Pobierz») або друку декларації («Wydrukuj»), що і потрібно зробити на цьому етапі.

Завантажити заповнену форму декларації ПІТ 37 (на прикладі версії 24)

Подання декларації ПІТ 37 та повернення податку для українців

Неважко здогадатися, що недостатньо заповнити декларацію, її необхідно ще й подати до податкових органів. Зробити це можна такими способами:

Особиста доставка

Роздрукувати ПІТ 37 у двох примірниках, підписати та віднести до Urzad Skarbowy за місцем проживання. Якщо для заповнення використовувався запропонований у статті спосіб, адреса буде вказана у роздрукованій формі.

В Urzad Skarbowy документи будуть відзначені, проставлені необхідні печатки та один із екземплярів повернуто платнику податків.

Зберігати декларацію необхідно протягом 5 років.

Подача ПІТ 37 онлайн

У багатьох випадках найбільш зручний спосіб передачі. Подати онлайн можна з першого року: або через довірений профіль/e-Dowód, або з PESEL/NIP + суми з минулорічної декларації/з ПІТ-11. Якщо є довірений профіль — попередні суми не потрібні

Стандартне вікно подання у Twój e-PIT — з 15 лютого до 30 квітня.

— За 2024 рік: 15.02.2025–30.04.2025.

— За 2025 рік: 15.02.2026–30.04.2026.

Якщо декларацію PIT-37/38 не змінити і не відхилити, 30 квітня система відправить її автоматично.

Іноді, але не в кожному випадку, допомагає вписування нуля (0) у графі року, коли доходу у Польщі не було.

Обов’язково перевірте правильність введеної адресаи електронної пошти, так як саме на нього прийде сповіщення про ухвалення декларації, т.зв. UPO. Без цього підтвердження ПІТ 37 вважається недійсним.

Далі зостається тільки роздрукувати документи та зберігати їх протягом 5 років.

Який податок можна повернути?

Отже, коли дані подано. У податкових органах є інформація як про фактично сплачений, так і про розрахункові величини зборів, з урахуванням пільг та відрахувань. Якщо ці величини збігаються, то про декларацію можна забути до наступного звітного періоду.

Якщо виявлено недоплати податків, погасити заборгованість необхідно до 30 квітня поточного року (або першого робочого дня після цієї дати, якщо вона припадає на вихідний). Найбільш просто зробити це у касі Urzad Skarbowy. Можна використовувати й інші способи, зазначені на веб-сайтах конкретних установ.

Якщо виявлено переплату податків, то різницю повернуть платнику податків. Зробити це можна двома основними способами:

- Поштовий переказ. Буде використана адреса, зазначена у декларації.

- На банківський рахунок. Ці дані повинні бути у податкових органів заздалегідь: заповнюється бланк ZAP-3 (або NIP-7, якщо іноземець не має PESEL, а є тільки NIP) і передається в Urzad Skarbowy.

Аналогічно з недоплатою, місцеві установи можуть надавати і додаткові способи отримання виплат, що їх коригують.

Крім зазначених вище можливостей для мінімізації податків або поверхня їх є інші приводи.

Які податкові пільги та відрахування існують у Польщі

- Відрахування на дітей

- Вирахування за соціальні платежі

- Модернізація утеплення приватного будинку

- Витрати на утримання персонального пенсійного рахунку IKZE

- Пільги на наукові дослідження та розробки

- Пільги на ліки

- Вирахування за купівлю обладнання для реабілітації

- Відрахування за придбання спеціального автомобіля для інвалідів

- Пожертвування на благодійність та турботу про церкви

- Пожертвування на церкву для богослужіння або для НКО

- Донори крові та плазми

- Пожертвування на професійну освіту та пожертвування комп’ютерної техніки освітнім установам

- Вирахування за витрати на інтернет

- Вирахування за понесені збитки

- Компенсація за дорогу до роботи

Спільне подання з чоловіком/дружиною та дітьми: особливості

Це окремий вид декларування, у якому заповнюється одна загальна декларація ПІТ 37. Такий спосіб може бути застосований для подружжя або батька-одинака з дитиною (дітьми).

Суть в тому, що сума всіх отриманих доходів ділиться на кількість учасників декларації та податки нараховуються на цю величину, але помножені на ту саму кількість учасників.

Як розрахувати ПІТ 37 для подружжя

Декларація заповнюється на ім’я одного з подружжя, із зазначенням даних другого. Сума доходів обох поділяється на два, і податки нараховуються на цю величину.

Коли це вигідно? Наприклад, якщо дохід чоловіка перевищує поріг для підвищеного оподаткування, наприклад більше 120 тис. злотих на рік, а дружина – мінімальні чи взагалі відсутні. Ймовірно, що при загальному розрахунку дохід кожного не перевищить другого порога, і сума податків буде значно нижчою.

Приклад, чоловік заробляє у рік 150 000 злотих, а дружина не працює. Якщо декларація буде складена від двох членів родини, то сума ділиться на 2 частини і складатиме по 75 000 на особу, з якої податок 12%. У іншому випадку, чоловік має сплатити податок 32% від суми що перевищує 120 000.

Подання декларації разом із дитиною

Тут є певна плутанина. Справа в тому, що спільна декларація для батька-одинака та дитини можливість відновлено з 1 липня 2022 р. (Polski Ład 2.0) і вона діє для розрахунків, починаючи з декларацій за 2022 рік (поданих у 2023 р.) та далі.

Відповідальність за неподання або несвоєчасне подання декларації

У разі неподання податкової декларації у строк, відповідно до норм польського законодавства, платник податків підлягає кримінальній відповідальності та/або відповідальності за податкове правопорушення.

Якщо сума правопорушення не перевищує 5-кратного розміру мінімальної заробітної плати, штраф становитиме від 185 до 37 000 злотих. Однак, якщо розмір незадекларованого доходу перевищить цю суму, платника податків можуть звинуватити у податковому правопорушенні, і тоді йому загрожує покарання у вигляді штрафу від 616,60 злотих до 4932800 злотих та/або позбавлення волі, або обмеження волі.

При цьому всі недоплачені податки (якщо такі були виявлені у процесі розгляду) доведеться сплатити. Не виключено стягнення пені. Може бути заблокована можливість різних податкових пільг, наприклад право подання спільної декларації з другим членом родини.

Зауважте, що навіть після подання декларації та закінчення покладеного для цього періоду (у більшості випадків – до кінця квітня року, наступного за звітним), є можливість виправити декларацію (протягом 5 наступних років), та, виплативши деякі недостачі, уникнувши серйознішого покарання.

Чи можуть покарати працівника, якщо роботодавець не подав за нього декларацію?

Маємо добру новину. Відповідальність за порушення з оподаткування за працівника (незалежно від типу укладеного із співробітником договору – умова про працю або умова злеценя) несе роботодавець.

Особи, які отримують дохід за трудовим договором, цивільно-правовим договором, від доходу з капіталу (ПІТ 37, PIT-38 або PIT-39) або подають PIT-36 або PIT-28 (дохід від оренди або суборенди), одержують підготовлені податкові декларації у системі Twój e-PIT. Несвоєчасне подання декларації в такому разі не тягне за собою жодних штрафних санкцій. Навіть якщо працівник сам не робив жодних дій.

Все ж таки податкові органи настійно рекомендує заходити в систему і перевіряти свої декларації. Можуть бути помилково не враховані пільги та інші параметри. Без коригувальних декларацій помилки виправлено не буде.

Таким чином, всі вищевказані штрафні санкції та інші види покарання не поширюються на найманих працівників, і небезпечні тільки для підприємців, у т.ч. для осіб, які поєднують бізнес з роботою.

Хто має подавати ПІТ 37?

Ми вже згадували, що подавати цей вид декларації не зобов’язані нерезиденти, які пропрацювали у звітному періоді менше 183 днів, але варто уточнити перелік тих, кому цей документ надавати потрібно:

- Отримуючим зарплату чи інший вид доходу виходячи з трудових договорів (більшості видів), і навіть договорів підряду.

- Особам, яким виплачується пенсія (включаючи структурні та соціальні), однак є плани зміни цього пункту на інший тип звітності.

- Отримуючим виплати соціального страхування.

- Ті, хто має доходи від індивідуальної діяльності (за винятком випадків лінійного або фіксованого податку).

- Отримуючим доходи від авторських та інших прав власності.

Є й безліч інших, більш специфічних підстав, але для нашого прикладу найманого працівника-іноземця достатньо цих.

Калькулятор розрахунку прибуткового податку на прибуток

Отримавши на руки ПІТ-11, можна заздалегідь зрозуміти, чи потрібні будуть податкові коригування. Для цього можна скористатися калькулятором податків від PIT.PL. Там же можна розрахувати ефективність спільних декларацій та безліч інших параметрів.

Безсумнівно, оподаткування завжди є однією із найскладніших сторін легалізації в будь-якій країні, і Польща тут не виняток. Сподіваємося, що змогли загалом «пролити світло» на це складне питання.

Як виглядає декларація ПІТ 37 у 2024 році?

З 2024 року (для доходів за 2023 рік) використовується бланк версії 30. Це важливо для тих, хто подає звітність у ручному режимі. У разі використання Twoj e-PIT всі необхідні документи будуть оновлені автоматично.

Для доходів за 2025 рік (розрахунок у 2026 р.) діє бланк PIT-37 (31). Актуальні PDF-форми — на сайті Мінфіну.

Інструкція щодо заповнення ПІТ 37 від Мінфіну Польщі

Міністерство фінансів Польщі опублікувало інформаційну брошуру щодо заповнення ПІТ 37 за звітний 2023 рік (при поданні декларацій у 2024 році). З документом польською мовою можна ознайомитись нижче:

Поширені запитання

Чи обов’язково перевіряти автоматично створений у системі ПІТ 37? Чи може він мати помилки?

На жаль, потрібно перевіряти, бо помилки під час введення даних для е-декларацій трапляються. Найбільш поширеними є некоректне застосування сімейної податкової пільги у сервісі «Твій e-PIT». Варто перевірити, чи фігурує вона взагалі в розрахунку і чи вірна зазначена сума.

Іноді система помилково підтягує дані НЕ з ПІТ 11.

Також податкові органи не завжди знають про всі пільги, які належать платнику податків. Їх слід обов’язково перевірити. Як і пільги, які використовувалися у попередні роки та були автоматично перенесені до декларації за поточний рік.

Якщо я не отримав ПІТ 11 від роботодавця, чи можу я скористатися послугою «Твій e-PIT»?

Так, це можливо, але тільки якщо платник податків має довірений профіль.

Чи можу я подати спільну декларацію з чоловіком під час використання послуги «Твій e-PIT»?

Так, у сервісі ви можете змінити свій індивідуальний розрахунок як на спільно з чоловіком (дружиною), так і для батька-одинака.

Чи можу я змінювати суми у моїй декларації?

Так, але пам’ятайте, якщо значення, автоматично введені в декларацію, зміни мають бути підтверджені документально. Звичайно, якщо платник податків побачить, наприклад, пропущений трудовий договір або замовлення, або доповнить розрахунок доходами, за якими виплачуються аванси самостійно (наприклад, від незареєстрованої діяльності), то ця інформація має бути додана їм в обов’язковому порядку.

Чи можу я нічого не робити і просто чекати, що Управління врегулює мою декларацію за мене? Чи я отримаю тоді повернення податку? Як я можу дізнатися, яку суму я маю повернути у разі недоплати?

Ви можете не робити жодних дій. Приблизно 2 травня декларацію буде автоматично відправлено до податкової інспекції. Якщо розрахунок показує, що повернення податку має бути здійснено, воно буде переведено на банківський рахунок або доставлено за адресою, зазначеною як місце проживання, протягом 45 календарних днів. Якщо розрахунок показує, що вам потрібно доплатити податок, сума до оплати з’явиться у сервісі «Твій e-PIT», а також прийде рекомендованим листом. Ви матимете 7 днів на оплату.

Якщо я додатково отримав прибуток від оренди, крім звичайного доходу за трудовим договором, чи можу я зробити розрахунок через сервіс «Твій e-PIT»?

Можна подати декларацію через “Твій e-PIT”, але система спочатку не знає доходів та витрат від оренди. У цьому випадку розрахунок PIT слід змінити.

У звітному році я мав один трудовий договір і кілька умов злеценя і навіть умову про дзело. Чи мають вони відображатися в одній декларації? Що робити, якщо один із роботодавців не оформив мені ПІТ 11 — я мушу сам доводити цей дохід? Чи завжди я повинен використовувати розрахунок підготовлений автоматично, або я можу платити в іншій програмі?

Як правило, всі доходи з різних джерел мають бути включені до декларації, яка автоматично надається у сервісі «Твій e-PIT». Потрібно пам’ятати про обережність та ретельно перевіряти всі дані у підготовленій декларації. Якщо платник податків не отримав ПІТ 11, це має бути продемонстровано шляхом зміни зазначених сум доходів, внесків тощо.

Послуга «Твій e-PIT» призначена для полегшення роботи платників податків, але розрахунок також може бути складений та поданий до відповідної податкової інспекції на підставі отриманих первинних документів.

Я займався бізнесом, працюючи за трудовим договором. Чи можу я скористатися послугою “Твій e-PIT”?

Так, але ви повинні заповнити дані про свою ділову активність самостійно. Ви також можете зробити всі розрахунки повністю самостійно.

Чи автоматично стягуватимуться податкові пільги на дітей у розділі «податок на доходи фізичних осіб»?

Щодо допомоги на дитину, то вона розраховується автоматично. Але обов’язково варто перевірити правильність даних у декларації. На жаль, у даних, підготовлених автоматично, трапляються помилки. Частина внесків іноді не відображена, що призводить до меншої суми пільги.

Leave a Reply

Want to join the discussion?Feel free to contribute!