Декларація ПІТ-36 у Польщі: хто і коли подає

У цій статті ви дізнаєтесь, чи потрібно декларувати свої доходи іноземцю в Польщі, що таке незареєстрована діяльність (działalność nierejestrowana), хто може її вести, чи потрібно сплачувати податки з невеликого заробітку та як подати річну декларацію PIT-36. Матеріал актуальний для українців у Польщі, зокрема для людей зі статусом UKR.

Ведете дрібну діяльність у Польщі без реєстрації JDG і хочете все зробити правильно (включно з PIT-36)? Ця стаття для вас.

ЗМІСТ

- Коли у Польщі особа НЕ зобов’язана реєструвати ФОП (JDG)

- Хто у Польщі може не сплачувати податки?

- Чи потрібно декларувати у Польщі свої доходи?

- Як задекларувати свій дохід у Польщі – PIT-36 (покроково)

- До якого числа необхідно подати річну декларацію PIT-36 у Польщі

- Відео – Як подати декларацію PIT-36 у Польщі

- Підбиваємо підсумки

Коли у Польщі особа НЕ зобов’язана реєструвати ФОП (JDG)

Чимало громадян України в Польщі починають підробляти або вести дрібну діяльність: щось продавати, надавати послуги (манікюр, косметологія, масаж, фото/дизайн, репетиторство тощо). І виникають типові питання: чи потрібно реєструвати JDG, коли з’являється обов’язок реєстрації, чи треба платити податки та як подати PIT-36.

Основний маркер, коли ви можете працювати без реєстрації JDG: якщо ваша виручка (przychód) з діяльності без реєстрації не перевищує встановлений ліміт (у 2025 – місячний, у 2026 – квартальний) і ви не вели зареєстрований бізнес протягом останніх 60 місяців.

Ліміт для діяльності без реєстрації у 2025 році (місячний)

У 2025 році ліміт рахувався за кожен окремий місяць і дорівнював 75% мінімальної зарплати в цьому місяці.

- Мінімальна зарплата у 2025 році: 4666 zł.

- Місячний ліміт виручки у 2025 році: 4666 × 0,75 = 3499,50 zł у кожному місяці 2025 року.

- Якщо у будь-якому місяці виручка перевищила 3499,50 zł — з’являється обов’язок реєстрації JDG (зазвичай говорять про термін до 7 днів від моменту перевищення).

- Якщо ліміт не перевищено — можете продовжувати працювати без реєстрації JDG.

- Додаткова умова: упродовж останніх 60 місяців у вас не повинно бути зареєстрованої підприємницької діяльності (CEIDG).

Посилання про мінімальну зарплату у 2026 році: https://ua-migrant.pl/minimalna-zarplata-v-polshhi-u-2025-roczi-shho-varto-znaty/

Ліміт для діяльності без реєстрації у 2026 році (квартальний) – головна зміна

З 1 січня 2026 року ліміт для діяльності без реєстрації рахується не щомісячно, а за квартал (3 місяці). Формула: 225% мінімальної зарплати за квартал.

Мінімальна зарплата з 01.01.2026 становить 4806 zł, тому квартальний ліміт виручки у 2026 році дорівнює:

- 4806 × 2,25 = 10 813,50 zł за квартал (сума за 3 місяці в межах одного кварталу).

Що це означає на практиці: у 2026 році можна гнучкіше розподіляти виручку по місяцях, головне — щоб сума за квартал не перевищила 10 813,50 zł. Якщо перевищили ліміт (навіть на 1 zł) — з дня перевищення діяльність вважається господарською і потрібно реєструвати JDG у встановлений строк.

Важливо: що саме рахується як виручка (przychód)

Ліміт для działalność nierejestrowana стосується виручки (przychód), а не «прибутку після витрат». У важливих ситуаціях (передоплати, оплати частинами, затримка оплати клієнтом) рахуйте виручку уважно та ведіть простий облік, щоб не «вилетiти» з ліміту випадково.

Хто у Польщі може не сплачувати податки?

Якщо ваш оподатковуваний дохід (dochód) за шкалою PIT не перевищує 30 000 zł на рік, тоді податок PIT може бути 0 zł завдяки «kwota wolna» (неоподаткований мінімум). Але це не звільняє від обов’язку подати декларацію, якщо ви мали дохід, який потрібно показати (зокрема з незареєстрованої діяльності).

Важливий нюанс: 30 000 zł стосується саме доходу (dochód) у межах шкали, тобто після врахування витрат (якщо вони є). Також, якщо у вас були інші доходи в Польщі (наприклад, umowa o pracę / zlecenie), то «kwota wolna» може бути вже частково використана — і тоді з діяльності без реєстрації податок може з’явитися навіть при відносно невеликих сумах.

Статус резидентства не «скасовує» оподаткування польських джерел доходу. Нерезиденти сплачують PIT із доходів, отриманих у Польщі (договір про уникнення подвійного оподаткування впливає на те, де оподатковується дохід, але не означає «можна не декларувати»).

Податковий резидент Польщі — це особа, яка має центр життєвих інтересів у Польщі або перебуває в Польщі понад 183 дні у році.

Чи потрібно декларувати у Польщі свої доходи?

Так. Якщо у вас був дохід, який підлягає оподаткуванню в Польщі, ви повинні подати щорічну декларацію. У багатьох випадках частина людей користується сервісом «Twój e-PIT», але важливо пам’ятати: PIT-36 (зокрема з доходом з діяльності без реєстрації) зазвичай потрібно заповнити та надіслати самостійно.

Якщо доходу не було взагалі — зазвичай обов’язку подавати декларацію немає. Але інколи люди подають «нульову» декларацію (так звану «zerówkę») або подають декларацію для повернення авансів/пільг (якщо вони були).

Статус «UKR» не змінює податкових правил. Якщо ви стали резидентом або отримували польські доходи — декларуйте їх за загальними правилами.

Українці з картами побиту, які проживають у Польщі понад 183 дні на рік, як правило належать до категорії податкових резидентів Польщі. Для цієї категорії особливо важливо вчасно й коректно подати річну декларацію.

Як задекларувати свій дохід у Польщі – PIT-36 (покроково)

Якщо ви отримували дохід у Польщі в рамках незареєстрованої діяльності — подавайте декларацію PIT-36 (у ній є розділ «działalność nierejestrowana»). Нижче — приклад покрокового заповнення через комерційну програму.

Декларацію PIT-36 можна подати:

- онлайн через офіційний сервіс «Twój e-PIT» або систему «e-Deklaracje»;

- у паперовому вигляді в urząd skarbowy;

- через сертифіковані комерційні програми (наприклад, e-pity): https://www.e-pity.pl/

Для незареєстрованої діяльності у формі PIT-36 є окремий розділ «działalność nierejestrowana» — там вказуються виручка, витрати і дохід.

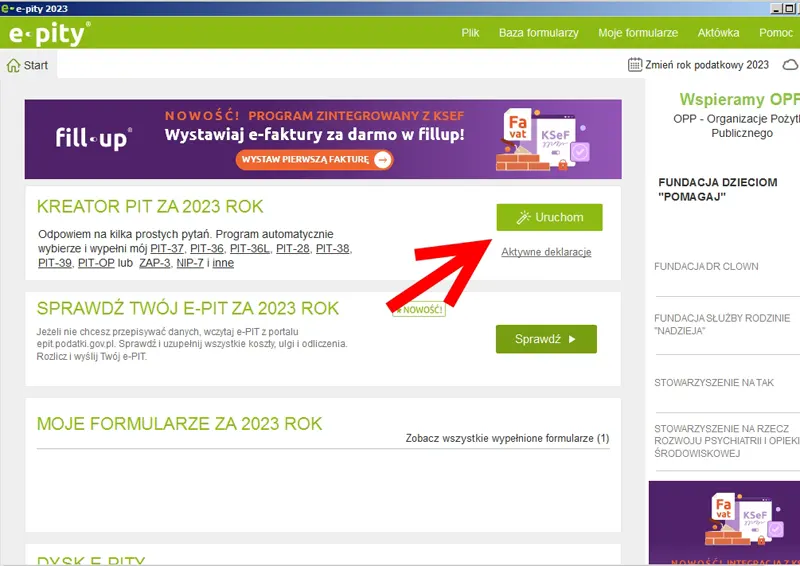

Після встановлення програми запустіть її та виконуйте покрокове заповнення декларації.

Крок 1

Обираємо індивідуальний розрахунок декларації. Повне наповнення. І в кінці тиснемо кнопку «далі».

Крок 2

Заповнюємо необхідні дані: ПІБ, номер PESEL, дату народження, адресу тощо. Деякі дані можуть підтягнутися автоматично. І в кінці тиснемо кнопку «далі».

Крок 3

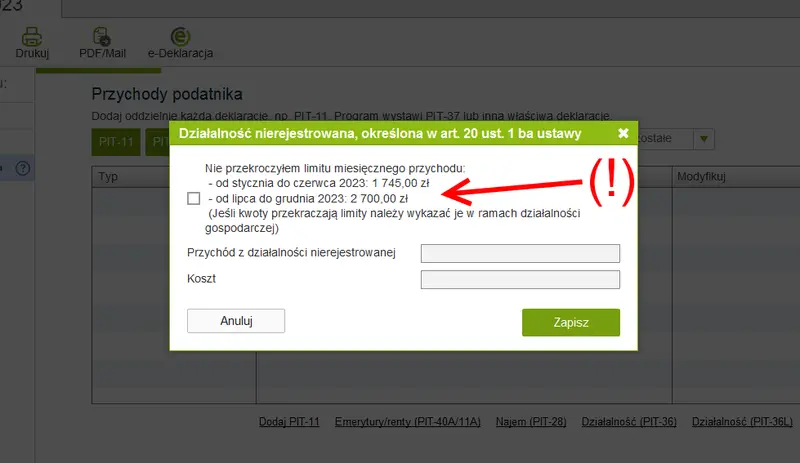

Вибираємо тип декларації: PIT-36 та позначаємо, що йдеться про działalność nierejestrowana. І в кінці тиснемо кнопку «далі».

Крок 4

Програма покаже ліміти для обраного року. Пам’ятайте: у 2025 ліміт був місячний, а з 2026 року — квартальний.

Крок 5

Ставимо галочку як на картинці. Уважно вносимо сумарний річний дохід від вашої діяльності. Поле «Koszt» (витрати) заповнюємо лише якщо у вас були витрати, пов’язані з діяльністю. Наприкінці тиснемо кнопку «Zapisz» (записати).

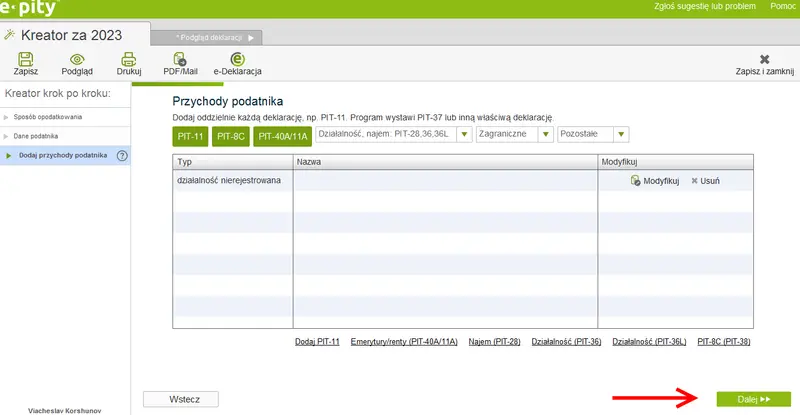

Крок 6

Тиснемо кнопку «далі».

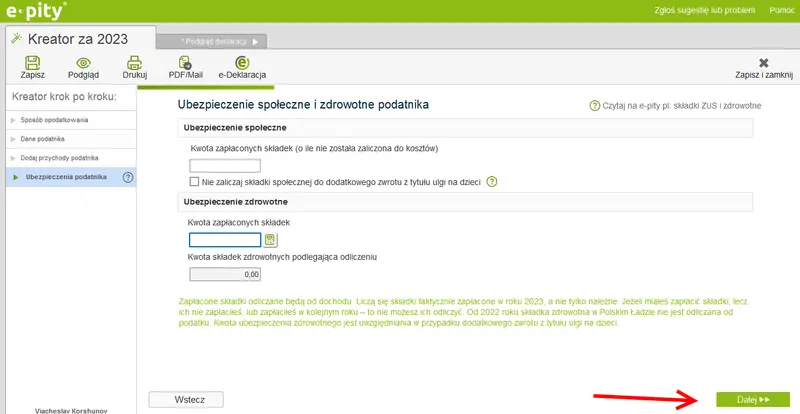

Крок 7

Якщо ви сплачували за себе медичні внески (страховка), можете їх внести у відповідні поля. Якщо не сплачували — залишайте порожнім. І в кінці тиснемо кнопку «далі».

Крок 8

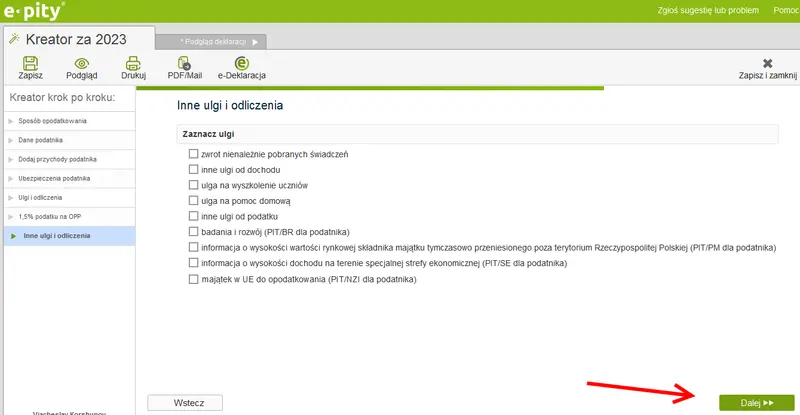

Тут можна вибрати пільги/відрахування. Якщо у вас немає підстав — пропускайте. І в кінці тиснемо кнопку «далі».

Крок 9

Тиснемо кнопку «далі».

Крок 10

Ще форма для пільг/відрахувань. Якщо не актуально — тиснемо «далі».

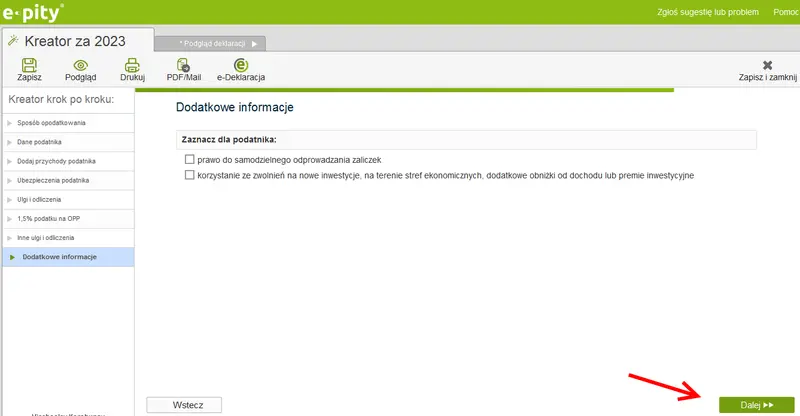

Крок 11

Тиснемо кнопку «далі».

Крок 12

Тиснемо кнопку «далі».

Крок 13

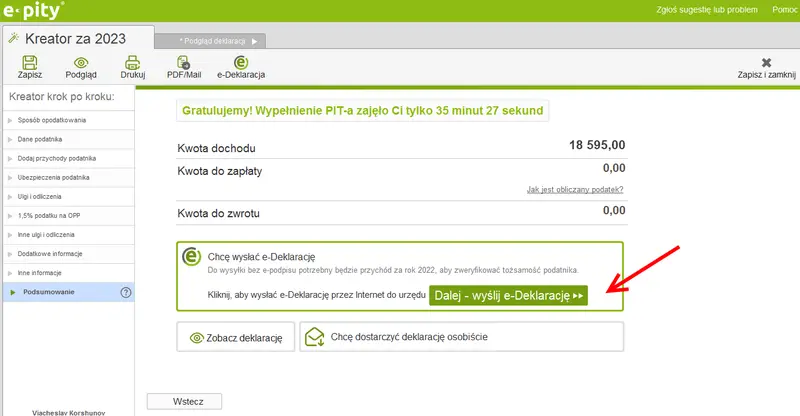

Усі дані внесені. Тиснемо кнопку «Вислати декларацію».

Крок 14

Тиснемо кнопку «далі».

Крок 15

У цьому вікні потрібно ввести в полі «Дохід за минулий рік» дохід, який ви вказували в декларації минулого року. Якщо це ваша перша декларація — вкажіть 0. Це верифікація, що ви — це ви. Можете вказати e-mail, куди прийде UPO (підтвердження з ужонда). Наприкінці тиснемо кнопку «Підпиши та відправ».

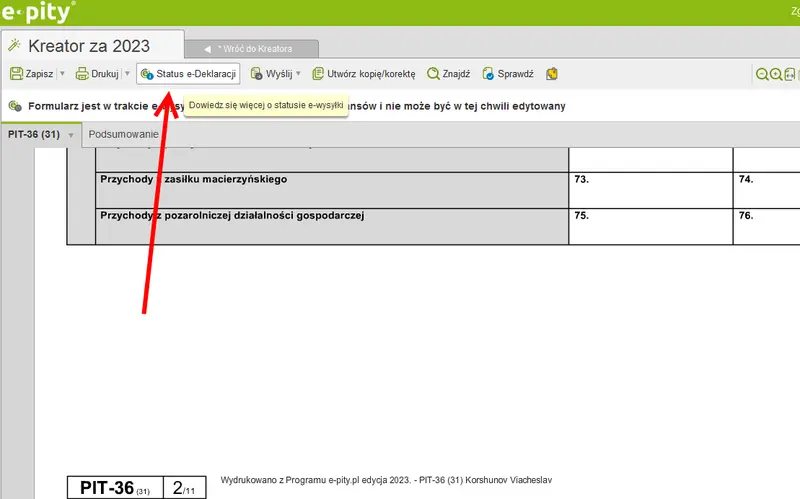

Крок 16

У цьому вікні ви побачите, що відбувається надсилання вашої декларації.

Крок 17

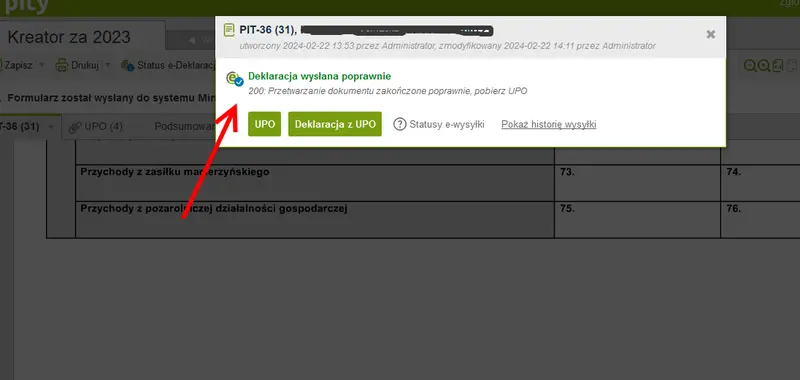

Через кілька хвилин з’явиться вікно з повідомленням про статус надсилання. Можете закрити вікно або чекати.

Крок 18

Перевірити статус вашої декларації можна пізніше натиснувши «Статус е-декларації».

Крок 19

Якщо декларація не має помилок і була успішно прийнята ужондом, ви отримаєте повідомлення 200 (Декларація успішно відправлена). Завантажте підтвердження UPO та збережіть (рекомендовано зберігати кілька років «про всяк випадок»).

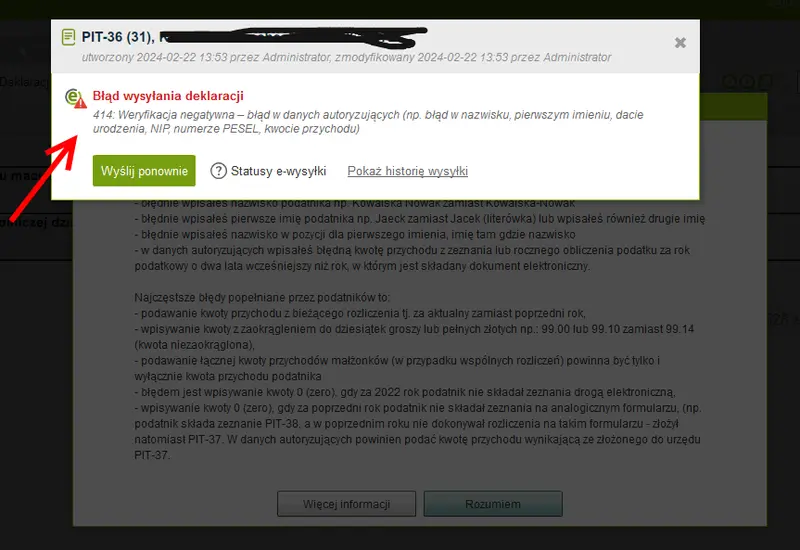

Помилки

Якщо ви припустилися помилок у заповненні декларації, програма повідомить про це. Виправте дані та повторіть відправку.

До якого числа необхідно подати річну декларацію PIT-36 у Польщі

Річну декларацію PIT-36 подають після завершення податкового року, зазвичай у період від 15 лютого до 30 квітня наступного року.

Строк подання PIT-36: до 30 квітня року, що йде після звітного. Наприклад:

- за 2024 рік — до 30.04.2025;

- за 2025 рік — до 30.04.2026.

Якщо за декларацією виходить сума податку до сплати — важливо сплатити її вчасно, щоб уникнути нарахування відсотків за прострочення.

Відео – Як подати декларацію PIT-36 у Польщі

Підбиваємо підсумки

- Декларація доходів: якщо мали дохід, що оподатковується в Польщі — подайте річну декларацію. Для незареєстрованої діяльності це найчастіше PIT-36.

- Коли не треба реєструвати JDG: якщо виконуєте умови діяльності без реєстрації й не перевищуєте ліміт виручки. У 2025 ліміт був 3499,50 zł на місяць (75% мінімалки). У 2026 ліміт став квартальним: 10 813,50 zł за квартал (225% мінімалки).

- «Неоподаткований мінімум»: при оподаткуванні за шкалою діє kwota wolna 30 000 zł на рік — податок може вийти 0 zł, якщо ваш річний дохід у межах шкали не перевищить цю суму. Але доходи все одно потрібно задекларувати, якщо вони були.

- Податковий резидент: статус найчастіше визначається проживанням у Польщі понад 183 дні на рік або наявністю центру життєвих інтересів у Польщі.

Більше інформації про бізнес у Польщі, що не вимагає реєстрації, ви можете знайти за посиланням (польська мова).

Leave a Reply

Want to join the discussion?Feel free to contribute!